कर्ज घेऊन व मालमत्तेची विक्री करून मिळालेला पैसा आणि मालमत्ता निर्माण करण्यासाठी लागणारा खर्च व कर्जाचे वाटप केल्याने होणारा खर्च यांची एकत्रित मांडणी म्हणजे  भांडवली अंदाजपत्रक होय. भांडवली अंदाजपत्रक ही संज्ञा अर्थशास्त्रामध्ये राजस्व (पब्लिक फायनन्स) व व्यवस्थापकीय अर्थशास्त्र (मॅनेजेरिअल इकॉनॉमिक्स) या दोन्ही ज्ञानशाखांच्या दृष्टीने महत्त्वाची आहे.

भांडवली अंदाजपत्रक होय. भांडवली अंदाजपत्रक ही संज्ञा अर्थशास्त्रामध्ये राजस्व (पब्लिक फायनन्स) व व्यवस्थापकीय अर्थशास्त्र (मॅनेजेरिअल इकॉनॉमिक्स) या दोन्ही ज्ञानशाखांच्या दृष्टीने महत्त्वाची आहे.

भांडवली अंदाजपत्रकाचा संबंध पद्धतशीर गुंतवणूक कार्यक्रमाची रचना करणे आणि त्यानुसार कृती करणे यांच्याशी आहे. पद्धतशीर गुंतवणूक कार्यक्रमाची रचना करण्यासाठी आणि अंमलबजावणी करण्यासाठी भांडवली अंदाजपत्रक अनिवार्य ठरतो; कारण त्यात मोठ्या प्रमाणावर पैसा गुंतवावा लागतो. दीर्घकालीन गुंतवणूकीचे स्वरूप, नफ्याची शक्यता व प्रमाण, तोटा टाळणे इत्यादींसाठी भांडवली अंदाजपत्रक अत्यावश्यक ठरतो.

कोणत्याही उद्योग संस्थेच्या वृद्धीच्या दृष्टीने गुंतवणूक खर्चाचे नियोजन करणे व गुंतवणुकीतील जोखीम कमीत कमी ठेवण्याचा प्रयत्न करणे, हे अत्यंत महतत्त्वाचे असते. त्यादृष्टीने उद्योगसंस्थाकडून गुंतवणूक प्रकल्पाची निवड, खर्चाचे मोजमाप, जोखीम निश्चिती या सर्व निर्णयप्रक्रियांसाठी भांडवली ताळेबंद अथवा भांडवली अंदाजपत्रक मांडावे लागते. म्हणूनच भांडवली खर्चाचे नियोजन अथवा अंदाजपत्रक म्हणजे दीर्घकालीन गुंतवणूक खर्चाच्या प्रक्रियेचे आरेखन होय. तसेच भांडवली ताळेबंदाची प्रक्रिया म्हणजे विशिष्ट आर्थिक वर्षापेक्षा जास्त कालावधीसाठी अपेक्षित असणाऱ्या गुंतवणूक परताव्याचे नियोजन होय. या प्रक्रियेत प्रामुख्याने भांडवली खर्चाचा विचार केला जातो. भांडवली खर्च म्हणजे उद्योगासाठी जमिनीची खरेदी, यंत्र सामग्री, जाहिरात व विपणन, संशोधन इत्यादी बाबींवर होणारा खर्च होय.

भांडवली अंदाजपत्रक ही एक प्रकारची सूची किंवा यादी आहे. नवीन भांडवली मालमत्ता प्राप्त करणे आणि त्यासाठी भांडवली खर्च करणे योग्य आहे किंवा नाही, या निर्णयासाठी व्यवस्थापनास भांडवली अंदाजपत्रक विचारात घ्यावा लागतो; अशा प्रत्येक प्रस्तावाचे योग्य समर्थन त्यात असते. असा निर्णय घेण्यासाठी काही वर्षे लागू शकतात. कंपनीच्या उत्पादन क्षमतेचा विस्तार, भांडवली घटकांची परिस्थापना, उपकरणांची निवड, भांडवली घटकांची खरेदी किंवा त्यांची भाडे खरेदी इत्यादींचा भांडवली अर्थसंकल्पाशी संबंध आहे.

उद्योग संस्थेच्या आर्थिक वृद्धीसाठी योग्य गुंतवणूक प्रकल्पाची निवड करणे अत्यंत महत्त्वाचे असते. ही निवड करताना साधारणतः उद्योग संस्थेतील विपणन, वित्त, लेखा, अभियांत्रिकी या विभागातील तज्ज्ञांच्या मदतीने गुंतवणूक खर्चाचा अंदाज काढला जातो. खर्च–लाभ विश्लेषणाच्या निष्कर्षानुसार प्रकल्पाचे मूल्यविश्लेषण करून गुंतवणूक प्रकल्पाची निवड केली जाते. या प्रक्रीयेनंतर गुंतवणूक खर्च व अपेक्षित परतावा यांची तुलना केली जाते. जर गुंतवणुकीचा खर्च हा परताव्याच्या मूल्यापेक्षा कमी असेल, तरच त्या गुतंवणूक प्रकल्पावर खर्च केला जातो. अन्यथा या गुंतवणूक प्रकल्पावर खर्च केला जात नाही त्या मुळे गुंतवणूक प्रत्यक्षात येण्यासाठी गुंतवणुकीचे निव्वळ वर्तमान मूल्य (एनपीव्ही) गुंतवणूक खर्चापेक्षा जास्त असावे लागते. अशा प्रकारे गुंतवणूक प्रकल्पाची निवड करण्यास विश्लेषणाचा आधार पुरवणि हेच भांडवली अंदाजपत्रकाचे उद्दिष्ट असते.

भांडवली अंदाजपत्रकाच्या निर्मितीतील टप्पे : (१) गुंतवणूक खर्चाची निश्चिती. (२) अपेक्षित परताव्याचे मोजमाप. (३) जोखीम निश्चिती. (४) सवलतीचा दर निश्चिती. (५) गुंतवणूक प्रकल्पाचे निव्वळ वर्तमान मूल्य काढणे. (६) निव्वळ वर्तमान मूल्य व गुंतवणूक खर्चाची तुलना करणे. या प्रक्रिया पूर्ण केल्यानंतर खर्च–लाभाची तुलना करून गुंतवणुकीसंबंधी निर्णय घेतला जातो.

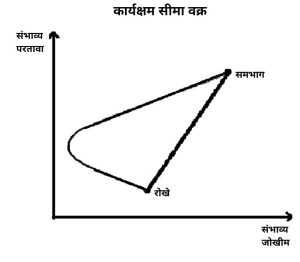

भांडवली अंदाजपत्रकाचा विचार करून जोखीम निश्चिती करताना उद्योगसंस्थांना व्यापारचक्रे, किंमतवाढ, व्याजदरातील चढउतार इत्यादी जोखमांचा विचार करावा लागतो. या सर्व जोखमांचा एकत्र विचार करून जोखीम व्यवस्थापन व जोखमांचे लघुतमीकरण (रिस्क मिनिमायझेशन) करावे लागते. गुंतवणूक करताना होणारा प्राथमिक खर्च म्हणजे अपेक्षित वित्त निर्गमन (एक्पेक्टेड कॅश आउटफ्लो) होय. जोखमीचे प्रमाण, गुंतवणूक प्रकल्पाचे निव्वळ वर्तमान मूल्य आणि अपेक्षित वित्तीय खर्च यांवर नफा अवलंबून असतो.

भांडवली अंदाजपत्रक अथवा गुंतवणूक प्रक्रियेत वापरली जाणारी सर्वसामान्य पद्धत म्हणजे निव्वळ वर्तमान मूल्य विश्लेषण पद्धत होय. या पद्धतीत विश्लेषणासाठी सीमांत खर्च व सीमांत उत्पन्न हे निष्कर्ष काढण्यासाठी वापरले जातात. म्हणूनच ही पद्धत सिमांतवादी पद्धत म्हणून ओळखली जाते.

निव्वळ वर्तमान मूल्य काढण्याचे सूत्र

NPV = ∑t=1 [πt / (1+K)t – Initial investment]

किंवा

NPV = ∑t=1 [Net cash flow / (1+K)t]

या सूत्रामध्ये,

∑ = sigma = बेरीज

π = अपेक्षित नफा = एकूण उत्पन्न – एकूण खर्च

k = उद्योगाचा घसारा इत्यादी वर होणारा खर्च

1+k = discounting = सवलतीचा दर

Initial Investment = प्राथमिक गुंतवणूक खर्च

उदा., = 100000/(1-10)^3-80000

NPV = 57174.21

या पद्धतीच्या साह्याने भांडवली अंदाजपत्रकाची मांडणी तसेच गुंतवणूक खर्चाची निश्चिती करता येते. तसेच वरील उदाहरणात NPV धनात्मक असल्याने गुंतवणुकीचा निर्णय घेता येऊ शकतो.

भांडवली अंदाजपत्रकाशी निगडित महत्त्वाची आणखी एक संज्ञा म्हणजे इंटरनल रेट ऑफ रिटरिन (आयआरआर), परताव्याचा अंतर्गत दर होय. हा दर गुंतवणूक प्रकल्पाची नफाक्षमता दर्शवतो. परताव्याचा अंतर्गत दर म्हणजे असा व्याजदर जेथे गुंतवणुकीच्या सर्व प्रकारच्या वित्त प्रवाहाचे निव्वळ वर्तमान मूल्य शून्य होते. यामध्ये केवळ अंतर्गत जोखमांचा विचार केलेला असतो. हा दर बाह्य जोखमा आणि वित्त प्रवाहांचा विचार करत नाही.

IRR = वित्तीय खर्च / (1 + r)i – प्राथमिक गुंतवणूक

याशिवाय घसारा म्हणजे भांडवली वस्तूंच्या देखभालीवर होणारा खर्च हादेखील महत्त्वाची भूमिका बजावतो.

घसारा = स्थिर खर्च–भांडवलाचे पुनर्विक्री मूल्य/भांडवलाचा उत्पादक काळ

प्रामुख्याने रेषीय पद्धत ही घसारा काढण्याची प्रचलित पद्धत आहे; परंतु याशिवाय अजून काही पद्धती उपलब्ध आहेत.

गुंतवणूक प्रकल्प हा उद्योगाचा विस्तार, सुरक्षा व पर्यावरणीय बंदोबस्त, खर्चाचे लघुतमीकरण आणि यंत्रसामाग्रीतील बदल या प्रकारचा असू शकतो. अशा प्रकारच्या खर्चासाठी भांडवली खर्चाचे नियोजन म्हणजेच भांडवली अंदाजपत्रक महत्त्वाचे असते.

समीक्षक : राजस परचुरे